Das Market Profile wurde in den 1980ern vom Sojabohnenhändler Peter Steidlmayer zusammen mit der CBOT entwickelt mit dem Ziel, einen tieferen Einblick in die Märkte zu bekommen.

- ist KEIN Indikator. Es dient dazu, bessere = profitablere Handelsentscheidungen zu treffen.

- geht davon aus, dass Märkte durch die Zeit, den Preis und das Volumen bestimmt werden.

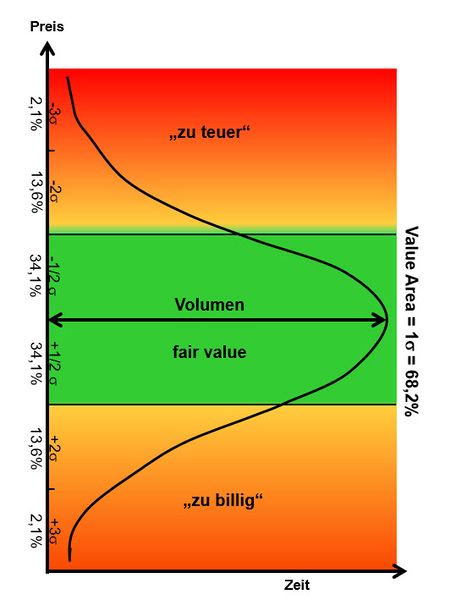

- Die optische Struktur ergibt sich durch die Gaußsche Glockenkurve, die um 90° gedreht ist:

- Preis = Y-Achse

- Zeit = X-Achse

- Standardnormalverteilung:

- 68,2% ± 1 σ = Value Area

- 95,4% ± 2 σ

- 99,7% ± 3 σ

Die um 90° gedrehte Gaußsche Glockenkurve sieht aus wie in Abbildung 1:

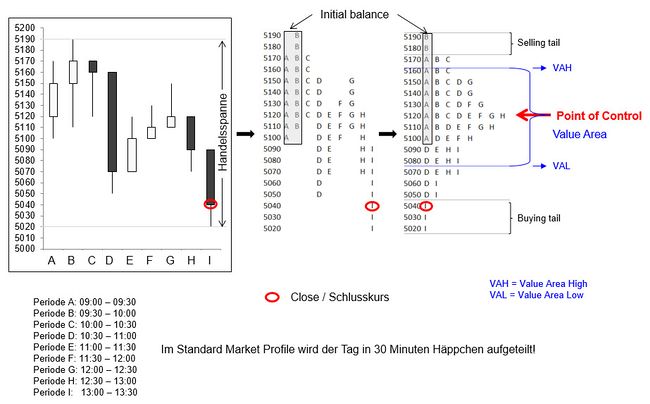

- Schritt: Steidlmayer hat den Markt in 30-Minuten Häppchen aufgeteilt. Jeder Periode hat er einen Buchstaben zugeteilt. Der links abgebildete Candlestickchart ist also ein 30-Minuten Chart. Die erste halbe Stunde wird mit dem Buchstaben A gekennzeichnet, die zweite halbe Stunde mit dem Buchstaben B … und die 9. halbe Stunde mit dem Buchstaben I. Der Schlusskurs ist rot eingekringelt.

- Im 2. Schritt wird dann die gesamte Handelsspanne einer Kerze durch den ihr zugewiesenen Buchstaben ersetzt. Also in etwas so, wie bei einem Point&Figure Chart die Kästchen einer Spalte mit Xs oder Os ausgefüllt werden.

- Die erste Handelsstunde, also A + B, entsprechen der Initial Balance. Das sind die A + B TPO’s der ganz linken und damit in der ersten Spalte. Im vorliegenden Beispiel ist der Bereich mit einer grauen Box markiert.

- Der Schlusskurs wird ebenfalls markiert.

- Im nächsten Schritt werden die Buchstaben nach links an die Preisachse geschoben, der Buchstaben-Chart wird komprimiert, die Luft wird rausgelassen, so dass alle „leeren“ Bereiche aufgefüllt werden. Damit erhält das Market Profile seine typischen Glockenkurven-Form.

Terminologie

- TPO = Time Price Opportunity: Das ist ein Buchstabe, der einen Preis (oder auch viele Preise) zu einer definierten Zeit kennzeichnet.

- Initial Balance: Die Range der ersten Handelsstunde, im Beispiel also von A + B. Die Initial Balance ist die Basis des Trading-Tages und bildet Unterstützung und/oder Widerstand aus.

- POC = Point of Control: Der Punkt, mit den meisten TPO‘s (Buchstaben) in einer horizontalen Reihe und somit der Preis mit der größten Handelsaktivität des Tages. Der POC stellt den „fair value“ = den fairen Preis des Tages dar. Am POC haben sich die meisten Käufer und Verkäufer auf den Preis geeinigt.

- Im Laufe des Handelstages mäandert der POC durch das sich entwickelnde Market Profile. Es können sich aber auch mehrere POCs ausbilden, also mehrere horizontale Reihen mit der gleichen Anzahl von TPO’s. Auch der POC bildet Unterstützung und/oder Widerstand aus.

- Value Area: Ausgehend von der Gaußschen Glockenkurve und der Standardnormalverteilung ist das 1 Standardabweichung (= 1 σ). Jeweils 34,15% der TPO‘s nach oben und nach unten, ausgehend vom Point of Control. (Die Berechnung folgt im weiteren Verlauf.) Und auch die Value Area bildet Unterstützung und/oder Widerstand aus.

- VAH = Value Area High: die Oberkante der Value Area.

- VAL = Value Area Low: die Unterkante der Value Area.

- Price Range: Gesamte Handelsspanne des Tages.

- Selling Tail / Buying Tail: Das sind die Bereiche am unteren und oberen Ende des Market Profiles mit nur einem einzelnen Buchstaben in der Horizontalen, aber mindestens 2 in der Vertikalen. Das sind die Extrempunkte mit starken Reaktionen der Marktteilnehmer. Und auch die Value Area bildet Unterstützung und/oder Widerstand aus.

- Close: Der Schlusskurs des Tages. Hat als Referenz für den folgenden Tag eine spezielle Bedeutung in Bezug auf die Frage: Hat sich das Sentiment geändert?

- Auction Point: Das ist der erste Preis außerhalb der Initial Balance (von heute), nachdem die Initial Balance ausgebildet ist (das „D“ bei 5090).

- Responsive Buying: Wenn unter der Value Area (von gestern) gekauft wird, der Markt also als unterbewertet eingeschätzt wird.

- Responsive Selling: Wenn über der Value Area (von gestern) verkauft wird, der Markt also als überbewertet eingeschätzt wird.

- Initiative Buying: Wenn der Markt als unterbewertet eingeschätzt wird, obwohl er über der Value Area (von gestern) notiert, und hochgekauft wird.

- Initiative Selling: Wenn der Markt als überbewertet eingeschätzt wird, obwohl er unter der Value Area (von gestern) notiert, und abverkauft wird.

- Range Extension: Wenn der Markt über die Initial Balance (von heute) gekauft und/oder unter die Initial Balance (von heute) verkauft wird.

Steidlmayer hat die Marktteilnehmer in 2 Kategorien eingeteilt:

Langfristige Marktteilnehmer = beyond-the-day Trader = Outside Trader = other time frame Trader: Das sind in der Regel Investoren, die ihre Positionen längerfristig halten. Es gibt zwei Lager langfristiger Marktteilnehmer: die Bullen und die Bären. Jeder versucht den Markt in seine Richtung zu bewegen. Sie geben in der Regel die Trendrichtung vor und können auch einen Trendwechsel initiieren.

Kurzfristige Händler = day time frame Trader = Intraday Trader: Diese Marktteilnehmer haben kein Interesse an langfristigen Positionen, meistens werden zum Handelsende die Position auch wieder geschlossen. In der Regel werden nur wenige Ticks / Punkte mitgenommen. Zu Steidlmayer’s Zeiten waren das die Pit-Trader oder auch locals genannt, heute sind das die Market Maker, die dem Markt Liquidität garantieren.

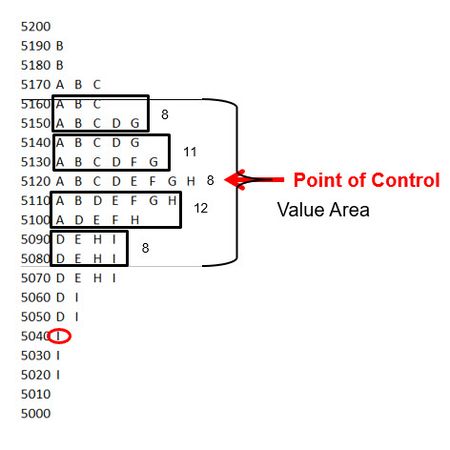

Berechnung der Value Area:

Als Value Area wird der Bereich von 1 Standardabweichung des POC definiert. Also ½ σ über und ½ σ unter dem POC. In der Regel übernimmt das Market Profile Tool des Charttools für uns das Berechnen/Markieren der Value Area, aber wir sollten trotzdem wissen, wie die Value Area berechnet wird. Am Beispiel von Abbildung 3 wird die Vorgehensweise erklärt.

Value Area berechnet über die TPO‘s:

- Alle TPO‘s zählen = 63 TPO‘s

- Davon 68% = 43 TPO‘s

- Point of Control festlegen, indem die längste horizontale Linien mit den meisten TPO‘s bestimmt wird, die der Mitte der Handelsspanne am nächsten ist und deren TPO‘s zählen = 8 TPO‘s

- Nun die TPO‘s der beiden Zeilen über der Point of Control Zeile zählen = 11 TPO‘s.

Dann die TPO‘s der beiden Zeile unter der Point of Control Zeile zählen = 12 TPO‘s.

Die Summen vergleichen und die größere der beiden Zahlen zu den TPO‘s der Point-of Control Zeile addieren. - … solange Punkt 4 wiederholen, bis 43 TPO‘s erreicht sind.

8 + 12 + 11 + 8 + 8 = 47 - Dieser Bereich ist dann die Value Area, in welcher ca. 68% aller TPO‘s liegen.

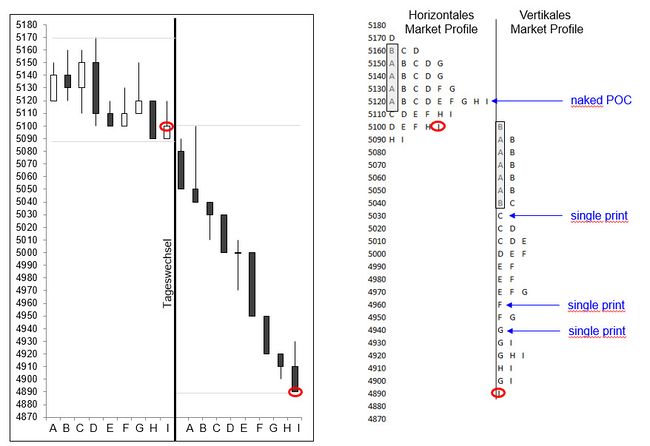

Bei einem symmetrischen Market Profile entspricht der Umriss einer idealen Glockenkurve. Das ist allerdings eher selten der Fall. Je nachdem, ob das Market Profile

- mehr in die Länge oder Breite geht oder

- ob der POC mehr nach oben oder unten verschoben ist oder

- ob sogar mehrere POCs existieren oder

- wie groß oder klein die Initial Balance ist,

- ob die Buying und/oder Selling Tails eher zur Markteröffnung oder zum Handelsschluss ausgebildet werden, oder

- Single Prints irgendwo in der in der Price Range ausgebildet werden, oder

- ein naked POC ausgebildet worden ist

kann der Zustand des Marktes und damit die Marktaktivitäten der beiden unterschiedlichen Teilnehmergruppen interpretiert werden.

Market Profile Pattern

Market Profile versucht folgende – wichtige – Frage zu beantworten: Wer hat heute die Kontrolle über das Marktgeschehen? Die Investoren oder die Daytrader? Ausgehend davon kann für den heutigen und auch die folgenden Handelstage die eigene Strategie angepasst werden.

Die Aktivität der langfristigen Marktteilnehmer kann sich von extrem gering bis extrem hoch bewegen. Diese Aktivitäten hinterlassen Fußabdrücke (footprints) im Markt, welche in 5 verschiedenen Tages-Strukturen (= Pattern) quantifiziert und kategorisiert werden können. Bei den Pattern dient die Initial Balance als Basis. Anhand der gemessenen Aktivität der langfristigen Marktteilnehmer ist es möglich, die tägliche Handelsspanne vorherzusagen.

- Nontrend Day: Long-Term Traders üben einen kleinen oder keinen Einfluss auf den Markt aus. Der Preis bewegt sich praktisch nicht über die kleine Initial Balance hinaus. Weder nach oben noch nach unten. In der Regel ist auch die Handelsspanne des gesamten Tages gering. Außer den Day Tradern sieht keiner der Marktteilnehmer Chancen oder Gelegenheiten im Markt. Werden häufig vor Markt-relevanten News oder Ferien-/Feiertagen ausgebildet.

Das Market Profile eines Nontrend Days ist stark in der Horizontalen erweitert, weniger in der Vertikalen.

Keine Long-Term Traders.

In Candlestick-Sprache wird ein Short Day ausgebildet. - Normal Day: So ein „normaler Tag“ wird im Market Profile dadurch charakterisiert, dass die Investoren bereits früh in das Handelsgeschehen eingreifen und die Initial Balance relativ ausgedehnt ist. Hinzu kommt im Tagesverlauf eine direktionale Ausdehnung (= Extension) der Initial Balance um bis zu 50%.

10% – 20% der Handelsaktivität kommen von Long-Term Traders.

Typischerweise bilden an einem Nontrend Day oder einem Normal Day die 1. Standardabweichung die Mitte der Handelsspanne. Die 2. + 3. Standardabweichung darüber und darunter. - Normal Variation Day: An so einem Tag kommen ca. 20% bis 40% der Handelsaktivität von Long-Term Traders – und die brauchen Platz. Die Initial Balance ist kleiner als an einem Normal Day. In der Regel wird an einem Normal Variation Day die Initial Balance verdoppelt. Die Value Area wird nach oben oder nach unten verschoben.

- Trend Day: Die Long-Term Traders (= Outside Traders) machen ca. 40% – 60% der Handelsaktivität aus. Der Markt bewegt sich dramatisch weg (rauf oder runter) von der Initial Balance, die an so einem Tag typischerweise klein ist. Der Schlusskurs an einem solchen Trend Day liegt höchsten 10% von einem Extremwert entfernt.

Die Trendbewegung innerhalb des Tages im ½ Stundenchart ist intakt (höhere Hochs + höhere Tiefs oder tieferes Hochs + tiefere Tiefs). Bullen oder Bären toben sich an so einem Tag aus, am Folge-Tag wird diese Bewegung in der Regel nicht fortgesetzt. Das Market Profile eines Trend Days ist stark in die Vertikale erweitert, weniger in die Horizontalen. Im Market Profile wird der Tag durch „single prints“ in der Vertikalen gekennzeichnet.

In Candlestick-Sprache wird ein Marubozu ausgebildet. Entweder die Bullen oder die Bären haben ihre footprints hinterlassen. - Beim Double-Distribution-Trend Day (kein Pattern von Steidlmayer!) passiert in den ersten Handelsstunden wenig. Die Initial Balance ist sehr klein. Die Investoren greifen dann ein und bewegen den Markt dramatisch in eine Richtung (single prints!). Das neue Preislevel wird akzeptiert und es wird eine zweite Value Area (tiefer oder höher) ausgebildet.

- Neutral Day: Die Long-Term Trader produzieren Ausdehnungen nach oben und nach unten. Grundsätzlich passiert nichts, weil Open und Close nahezu identisch sind. Es herrscht Unsicherheit bei den Bullen und Bären, jeder Ausbruchsversuch nach oben wird wieder verkauft, und nach unten gekauft.

In Candlestick-Sprache ausgedrückt ist das eine High Wave Candle. - …. Und Mischformen machen das echte Trader-Leben schwer …

Market Profile heute

Das Market Profile wurde in einer Zeit entwickelt, als die Märkte noch in Pits (= Präsenzhandel) und eher selten rund um die Uhr gehandelt wurden. Das hat sich in der Zwischenzeit grundlegend geändert.

Fast alle großen Märkte werden ausschließlich elektronisch gehandelt und das zum Teil rund um die Uhr. Der FDAX mit einer „eingeschränkten“ Handelszeit von 8:00 – 22:00 Uhr ist da schon fast eine Ausnahme.

Wichtig: Es werden immer zuverlässige Volumen-Daten benötigt! Und beim 24h Handel: Wann startet / endet die Session? London oder New York oder Tokio?

Wie sieht das Market Profile in einem aktuellen Chart aus?

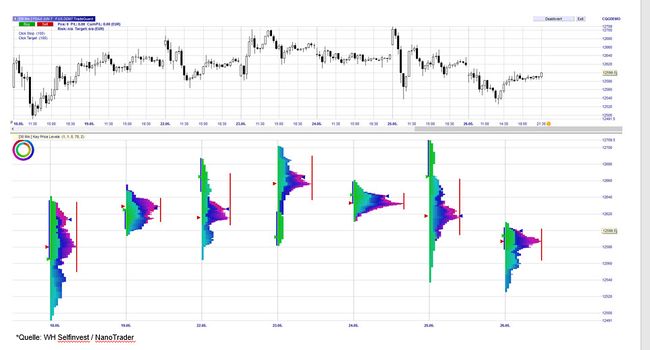

In Abbildung 5 ist der FDAX als 30-min-Candlestickchart oben und unten mit dem „Key Price Level“ vom NanoTrader von WH Selfinvest vom 18.05.2017 – 26.05.2017 abgebildet.

Die einzelnen TPO’s werden farblich unterschieden (statt mit Buchstaben, wie im Original), die Initial Balance wird mit den blauen Balken links markiert, der Eröffnungskurs mit dem grünen Pfeil, der Schlusskurs mit dem blauen Pfeil, der POC mit dem roten Pfeil und die Value Area mit dem roten Balken rechts.

Interpretation

Welche zusätzliche Information bietet das Market Profile?

Wie gesagt Market Profile ist kein Indikator, das Market Profile zeigt den aktuellen Zustand des Marktes an: Welche Marktteilnehmer sind aktiv? Die langfristig orientierten Marktteilnehmer, die den Markt ein eine ihnen genehme Richtung bewegen können oder die kurzfristig orientierten Markteilnehmer, die nur ein paar Punkte rauf und/oder runter realisieren?

Wird nur rund um die Initial Balance gehandelt, dann ist eher eine Konsolidierung am Laufen. Intraday Trader nehmen ein paar Punkte rauf und/oder runter mit – wie zum Beispiel am 19.05., dem zweiten Handelstag in Abb. 5.

Greifen die Investoren ein, dehnen diese die Handelsspanne deutlich aus und verschieben den POC in eine Richtung, dann wird entweder der bestehende Trend bestätigt – oder eine Trendumkehr wird eingeläutet. Zum Beispiel am 25.05., dem 6. Handelstag in Abb. 5

Über das Market Profile lassen sich zusätzliche Widerstands- und/oder Unterstützungszonen identifizieren. Zusätzlich im Sinne von: sie sind nicht in einem Candlestick- oder Barchart zu erkennen:

- der POC des vorangegangenen Handelstages, dieser definiert immerhin die „Wohlfühlzone“ der Bullen und Bären des Vortages,

- die Oberkante = Value Area High (VAH) und Unterkante = Value Area Low (VAL) der Value Area des Vortages,

- der Initial Balance des aktuellen Handelstages und

- naked POCs der letzten Handelstage

Eine wichtige Information stellt natürlich auch der Eröffnungskurs des heutigen Tages dar:

- Ist diese über- oder unterhalb des Schlusskurses des Vortages?

- Erfolgt die Eröffnung des heutigen Handelstages in der Value Area des Vortages? Ein Ausbruch über die Value Area des Vortages generiert ein Kaufsignal, ein Ausbruch unter die Value Area des Vortages generiert ein Verkaufssignal.

- Erfolgt die Eröffnung des heutigen Handelstages außerhalb der Value Area des Vortages, dann läuft der Kurs mit hoher Wahrscheinlichkeit in die Value Area des Vortages und erreicht auch den POC des Vortages.

Die 80% Regel – eine Populäre Strategie

Eine sehr populäre Strategie beim Market Profile ist die 80% Regel: Sie wurde erstmals in „The Profile Reports“ (von Dalton Capital Management 1987-1991) erwähnt.

Die Regel besagt: wenn der Markt über oder unter der Value Area (des Vortages) eröffnet und sich der Markt dann in der ersten Stunde (Initial Balance also die Buchstaben A und B) in Richtung der Value Area bewegt und auch erreicht, dann wird der Markt mit einer Wahrscheinlichkeit von 80% das andere Ende der Value Area erreichen.

Voraussetzung ist, dass am Vortag ein ausgeglichener Tag mit einer gut ausgeprägten Glockenkurve ausgebildet wurde.

Der konservative Trader eröffnet eine Long-Position, wenn:

- Der Eröffnungskurs unter der Value Area des Vortages liegt,

- während der ersten Stunde des Handelstages steigt der Kurs in Richtung Value Area und erreicht diese auch – die Initial Balance reicht also von unter dem VAL in die Value Area hinein.

Kursziel ist das VAL (des Vortages).

Das Kursziel, das andere Ende der Vortages Value Area, kann recht zügig erreicht werden. Der spekulative Trader kann die Position früher eröffnen: Erreicht der Kurs bereits in der ersten halben Stunde die Vortags-Value Area, dann kann bereits zu Beginn der zweiten halben Stunde die Position eröffnet werden.

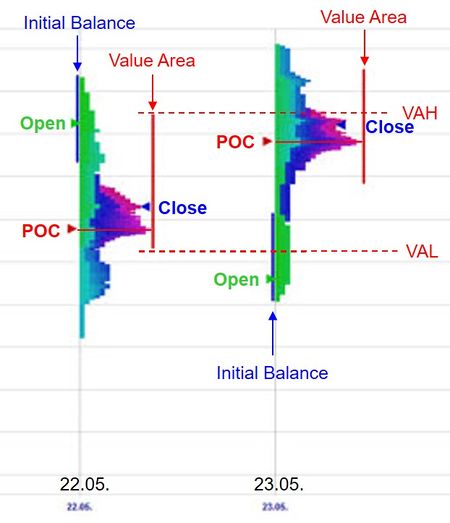

In Abbildung 6 ist die 80% Regel am Beispiel vom FDAX dargestellt. Die Eröffnung (grüner Pfeil) des 23.05. erfolgt unter der Value Area des Vortages (roter Balken). Die Initial Balance (blauer Balken) bringt den FDAX in die Value Area des Vortages. Dann wird auch die VAH des Vortages erreicht und die Strategie ist aufgegangen

Literatur

Market Profile® ist eine Registered Trademark von Peter Steidlmayer / CBOT.